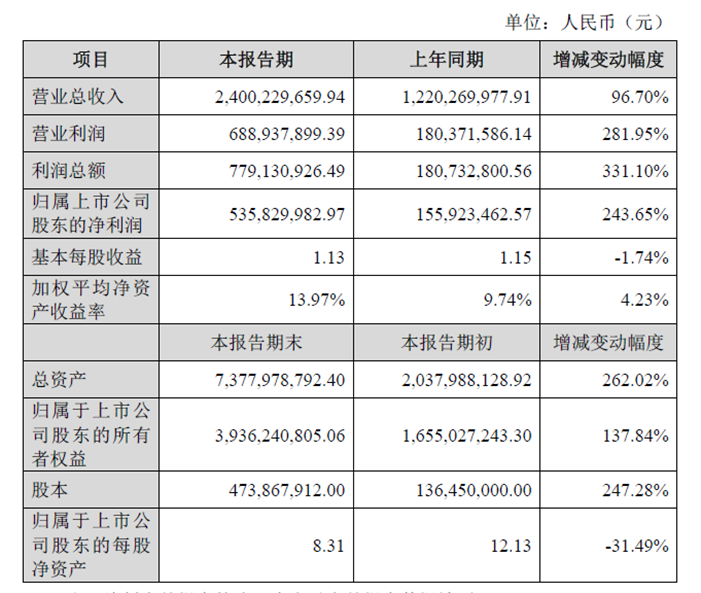

2月16日晚间,恩捷股份发布2018年业绩快报,全年实现营收24亿,同比增长96.7%,归母净利润5.35亿元,同比增长243.65%。这是怎么回事呢?高增长下的恩捷股份对行业有何影响呢?

具体来看,主要集中在以下三个方面。

一是其湿法隔膜产品优异,赢得国内外客户信赖。恩捷股份主打湿法隔膜产品,更薄、一致性好、强度高等优点,符合高能量密度锂电发展趋势,已经被广泛应用到三元和磷酸铁锂等主流锂电池市场。恩捷股份不论是在技术、产能,还是在成本上,达到了国际一流水平。恩捷股份不仅配套了国内顶尖锂电池公司包括宁德时代、比亚迪、国轩高科等客户,还积极开拓海外市场,得到了日韩等锂电巨头的认可,将成长为世界级的锂电隔膜企业。

二是,恩捷股份具备降本能力,不惧降价,盈利水平稳健。在新能源汽车补贴大幅退坡的背景下,锂电池作为电动车成本最高的部件,降价在所难免,降价将会向整个产业链传导,隔膜毛利率较高,下游客户同样希望议价。从锂电池的成本来看,隔膜在锂电池的成本占比已经很小,降价对电池的成本作用并不明显,因此对隔膜的影响就更小了。同时,恩捷股份仍然具有降本能力,可对冲降价压力。锂电隔膜属于重资产、重技术、重人才的行业,扩产难度较大,2018年内,行业内其他竞争者的新增产能较少,2019-20年,行业最大的痛点是保证供给。另外,海外订单将大幅增加,产品结构将会改善,恩捷股份的盈利水平有望逆势提高。

三是其2018年的锂电隔膜产能持续扩大,从而使得业绩有保障。恩捷股份原名创新股份,2018年8月份完成对隔膜业务的并表,并于2018年10月18日更名。根据我国公司法、证券法等相关法律规定,同一控制人旗下的两家公司需对报表进行追溯。在三季度报告中,恩捷股份预计2018年全年锂电隔膜的净利润为5.7-6.1亿之间,在全年业绩快报中,锂电隔膜实现净利润6.58亿,扣非后,符合预期。归属上市公司的净利润为4.94亿。锂电隔膜已经成为恩捷股份最大主业,行业内遥遥领先。目前,恩捷股份现有上海、珠海两大生产基地,截止到2018年底,恩捷股份已经实现锂电隔膜产能13亿平。此外,江西和无锡基地也在快速扩建中,无锡基地规划产能15亿平,未来几年,恩捷股份的产能仍会大幅增加。

综上可知,恩捷股份净利增长2.4倍背后是其产品、客户以及产能等多方面共同作用的结果,对同行的发展具有一定的参考借鉴意义。