福莱新材目前估值处于行业中等水平。

本文为IPO早知道原创作者|菡萏

据IPO早知道消息,4月29日,浙江福莱新材料股份有限公司(下称“福莱新材”)开始进行网上、网下申购,网上申购代码为“707488”,保荐机构为中信证券股份有限公司。

本次福莱新材拟公开发行股票3000万股,本次发行后总股本为1.2亿股,发行价格为20.43元/股,预计募集资金总额为6.13亿元,扣除发行费用后,预计募集资金净额为5.31亿元。 招股书显示,此次福莱新材募集资金除部分补充流动资金外,拟投入88.69%于“功能性涂布复合材料生产基地及研发中心总部综合大楼建设项目 ”,在主营业务基础上进行产能扩充及技术升级。

公开资料显示,福莱新材主营业务为功能性涂布复合材料的研发、生产和销售,主要产品分为三大类:广告喷墨打印材料、标签标识印刷材料和电子级功能材料,广泛应用于广告宣传品打印、产品标签标识及消费电子和汽车电子领域。 从盈利水平来看,福莱新材2018-2020年分别实现营收12.12亿元、12.69亿元、12.69亿元,分别实现净利润7385.07万元、1.03亿元、1.20亿元。2019、2020年营收增速分别为4.65%、0.05%,净利润增速分别为39.09%、17.17%,业绩增幅明显放缓。

与部分同业可比公司市盈率对比而言,福莱新材发行市盈率为22.99倍,纳尔股份(002825.SZ)动态市盈率为28.94倍,仙鹤股份(603733.SH)动态市盈率为17.19倍,福莱新材目前估值处于行业中等水平。

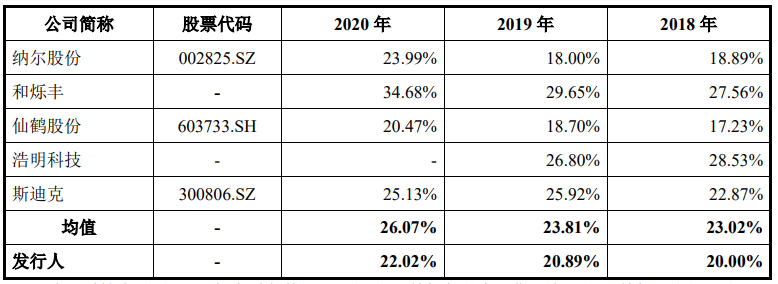

从行业角度来看,广告宣传品及标签标识市场虽然随着近年来商业性广告与会展经济的兴起,而带动了下游广告宣传品需求的增长,但由于行业门槛不高众多中小厂家纷纷涌入这一领域,行业竞争日趋激烈,产品同质化现象严重,大打价格战成为市场竞争的主要手段,从而导致行业恶性循环,挤压各中小企业利润空间。 数据显示,福莱新材近3年毛利率分别为20.00%、20.89%、22.02%,基本徘徊在20%水平线左右,与部分同行业可比公司毛利率均值来看,福莱新材3年来未及行业平均线。

资料来源:招股书

毛利率较低还与福莱新材过于依赖经销模式有关,招股书显示,经销模式是公司的重要销售模式,通过发展各地经销商客户来建立销售网络,利于降低管理、运营成本,提高效率,以延长销售半径。近3年福莱新材来自经销商的收入占总营收比分别为81.35%、77.71%、71.55%,占比颇大。

由于经销模式中经销商一般要保留 10%-25%的毛利率,因而福莱新材赖以支撑的经销模式毛利率偏低,近3年数据分别为18.06%、18.16%、18.66%,而直销模式毛利率更为客观,分别为28.43%、30.40%、30.49%,高出经销模式10%。 但是,由于下游客户主要表现规模小,较为分散的特征,并且在业务开发早期利用经销商渠道资源是开拓市场的重要手段,所以福莱新材现阶段仍以经销为主,直销为辅的方式来快速打开市场,以期形成规模化优势。

此外,从行业未来发展趋势来看,功能性涂布复合材料行业的发展离不开下游户外广告行业,而目前行业下游面临着5G手机大范围推广、可穿戴设备市场快速增长、汽车电子应用范围不断扩大、线上广告行业蓬勃发展导致线下广告空间受到挤压等因素,未来恐将进一步挤占福莱新材的增长空间。

本文由公众号IPO早知道原创撰写